アパートやマンションを法人契約で借り、従業員に転貸することがあります。

このような「借り上げ社宅」はどのように仕訳を切ればいいのでしょうか。勘定科目と消費税区分を確認しましょう。

本稿は公認会計士・税理士の古旗淳一が、一般的な取引を想定した私見を執筆しております。

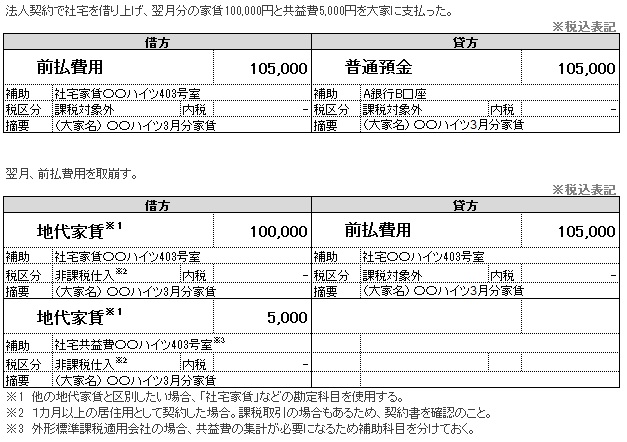

1.社宅家賃支払時の勘定科目と消費税

社宅家賃は地代家賃などの勘定科目で処理します。居住用建物の賃借になりますので、通常の場合、消費税は非課税仕入です。ただし、ウィークリーアパートなど1カ月に満たない契約や、借り上げ時点で用途を明確にしていない(居住用以外でも使える)契約の場合、課税契約になることもあるので、契約書を確認しましょう。

仕訳を切るときは補助科目や取引先設定などでどこの家賃かを明確にしておくと、補助元帳や補助科目残高推移で入力ミスをチェックしやすくなります。

家賃は前月末前払契約であることが多いことから、上記は原則的処理である前払費用を通過させる記帳方法を採っています。ただし、通常は毎月定額であることから、【現金主義記帳】を採用することもあります。手間が半分になるのでオススメです。

なお、※2のとおり例外的に課税取引であった場合、従業員に居住用として転貸することを目的とした課税仕入であることから、非課税売上対応の課税仕入となります。

(補足)勘定科目について

上記では地代家賃を用いていますが、他の科目を使うことも可能です。人件費に含めたい場合は「社宅家賃」などの科目を作ったり、「福利厚生費」で処理することをお勧めします。

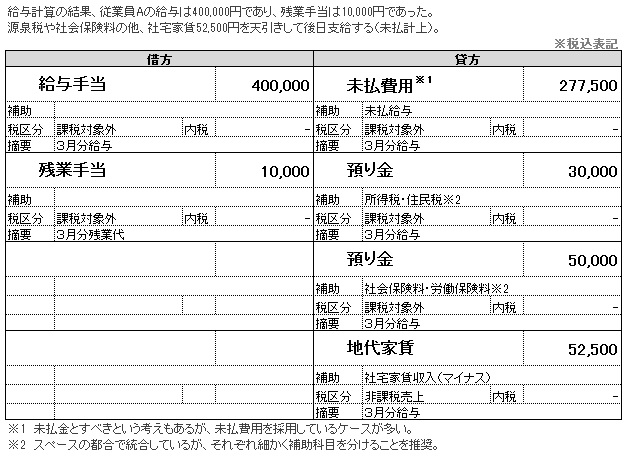

2.社宅家賃天引き時の勘定科目と消費税

社宅家賃はタダで貸すと税務上問題になりますので、一定割合を従業員に負担してもらうことが多いでしょう。通常50%が会社負担の限度額ですので、半額で従業員に転貸している会社が多いようです。また、ほとんどの会社では給与天引きにより徴収しています。

勘定科目は地代家賃のマイナスまたは受取家賃(営業外収入)などの科目で処理します。会社と従業員の間の契約は間違いなく居住用ですので、消費税区分はいずれの場合も非課税売上です。費用のマイナスで処理しても、消費税計算上は「売上」として扱います。

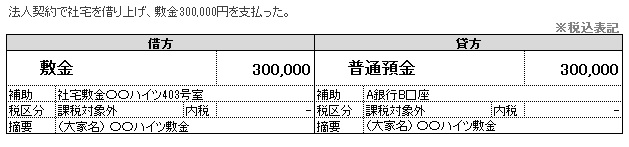

3.敷金・礼金の勘定科目と消費税

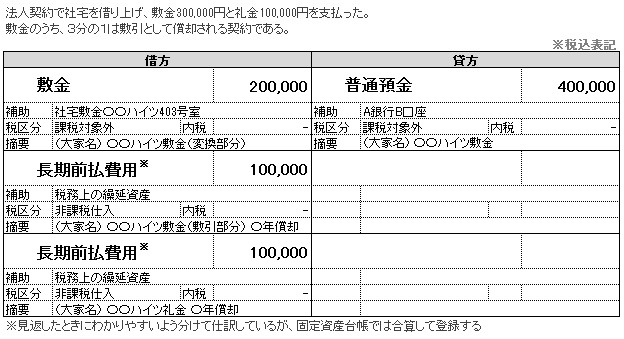

3-1.敷金の勘定科目と消費税

敷金は解約時に返金される「預け金」にすぎないので、費用処理できません。「敷金」や「敷金保証金」といった資産勘定(投資その他の資産)に計上します。単なる資金の一時預けですので、消費税は課税対象外(不課税)です。(敷引がある場合の取扱いは後述します)

必ず補助科目を設定しよう

敷金の勘定科目には、必ず補助科目を設定しましょう。補助科目を設定しておくことで、現時点の残高内訳が確認でき、決算のときに敷金残高が正しいかを簡単にチェックできますし、解約時にもあるべき返金額が簡単に確認できます。

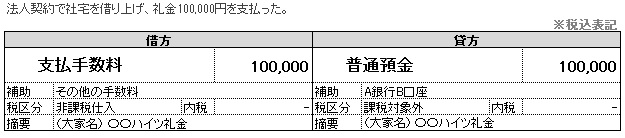

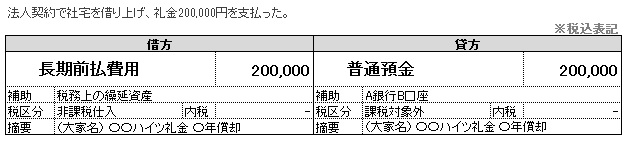

3-2.礼金の勘定科目と消費税

一方、礼金は返金されるものではないため、費用処理されます。消費税区分は、大家に支払う地代家賃と同じ区分(多くの場合は非課税仕入)になります。

ただし、法人税法上は「建物を賃借するために支出する権利金等」というものに該当し、いわゆる「税務上の繰延資産」として、原則固定資産計上の対象となります。計上の要否と計上方法、一般的な償却期間は以下のとおりです。

3-2-1.20万円未満の場合

支出額が20万円未満の場合は、少額のため特例として全額支出した期の費用に計上できます(法人税法施行令第134条)。支払手数料などの科目を用いて全額落としましょう。

3-2-2.20万円以上の場合

支出額が20万円以上の場合は、原則通り資産計上し、以下の年数にわたって償却することになります。長期前払費用の科目に計上し、固定資産台帳にも登録するのが一般的です。

礼金の償却年数

一般的なアパート・マンションの借り上げなどのケースでは、償却年数は以下のとおりです(法人税法基本通達8-2-3)。

契約年数が5年未満の場合・・・その契約年数で償却(1年未満の端数切捨て)

契約年数が5年以上の場合・・・5年で償却

3-3.敷引(敷金償却)がある場合

敷金のうち一定割合かは解約時に返還されないという、いわゆる「敷引」がある場合は、礼金と同様の取扱いになります。礼金と敷引が同時に発生する場合は、両方を合算した額が20万円以上か否かで資産計上を判断します。

古旗淳一会計事務所のサイト

▶M&A・グループ会計・組織再編税制専門 古旗淳一会計事務所[外部]

▶組織再編税制とらの巻|日本一便利な組織再編税制の解説サイト[外部]

会社役員がマンションの1室を住居として契約している物件を「借り上げ社宅」にしたいのですが、家主は法人契約をみとめてくれません。こんな状況で借り上げ社宅にする方法はないでしょうか?

どなたか、お知恵をお貸しください。