M&Aで子会社や事業を買収した際に登場するのが「のれん」という無形固定資産です。

会計基準により、のれんには税効果会計を適用しないというルールになっています(企業結合会計基準及び事業分離等会計基準に関する適用指針 第72項)。

子会社を買収した場合には、個別財務諸表上(=税務上)はのれんが計上されず、連結財務諸表上には計上されているので、連結納税適用でない限り税会不一致が生じているはずです。そして、将来は連結会計上はのれん償却により費用が発生し、利益水準が下がるのに、税務上はのれん償却もないので、利益水準より税金が多く発生します。

つまり、将来の(利益水準に対する)税負担増加効果であり、繰延税金負債を計上すべき事由に当てはまるはずです。にもかかわらず、税効果会計の対象外になっています。

繰延税金負債の計上すべき事由に関する説明は、「【図解】税効果会計に苦戦する理由は、その意味の誤解にある」をご覧ください。

これだけでも不思議なのですが、さらに、のれんが生じることで、繰延税金資産が計上されることもあるのです。繰延税金負債ではなく、繰延税金資産です。いったいどのようなケースなのでしょうか。

今回は、摩訶不思議なのれんと税効果会計の世界について、仕訳を交えながらわかりやすくご説明します。

のれんの税効果はM&A価格の引き上げに使うことも可能です。詳しくは関連サイトの「M&A価格を跳ね上げる最強の【のれんの節税効果】徹底解説」という記事をご覧ください。

のれんとは何か?

のれんは、買収した事業の「純資産以上の無形の経済価値」を示します。

会社や事業を買収するときは、自前ではなかなか用意できない価値がそこにあると判断したからに他なりません。そうでなければ、わざわざ他人の育てた事業を引き受けるなんてリスクを取るよりも、引き受ける負債と同額の借入れをし、受け入れる資産を買い取って事業をはじめればいいだけです。

のれんの正体については、経理用語辞典【のれん】の項目もご覧ください。

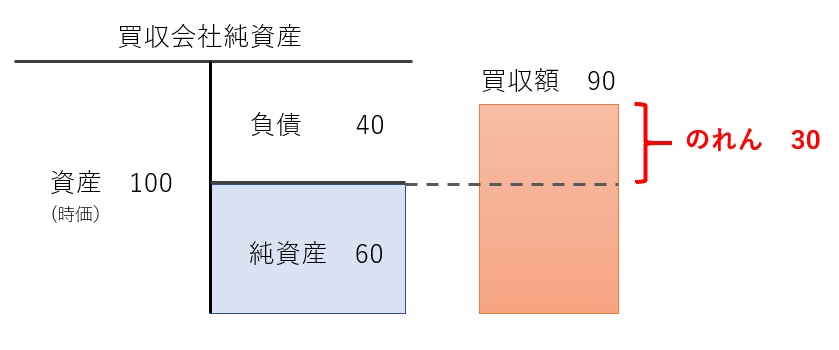

のれんは差額で計算される

のれんは、「個別には価値評価できない資産の総体」として取り扱われます。たとえば、社歴や社風といったものは個別には価値評価できませんが、そこには確かに価値が存在し、他社が高値を付けてもほしくなることがあります。このような場合、うまく価値評価できないため、ざっくりと計算することになります。

具体的には、買収によって受け入れた資産負債の時価と、M&Aで支出した買収額との差額として算出します。この「差額で算出」することを、小難しい言葉で言うと「取得原価の配分残余」と言います。

そして、この「差額で計算する」という性格が、のれんが税効果会計対象外になる理由なのです。

のれんに税効果会計が適用されない理由

なぜ、のれんに税効果会計が適用されないのか。その理由は、実際に適用してみれば自ずと見えてきます。

試しに、のれんに税効果をかけてみよう

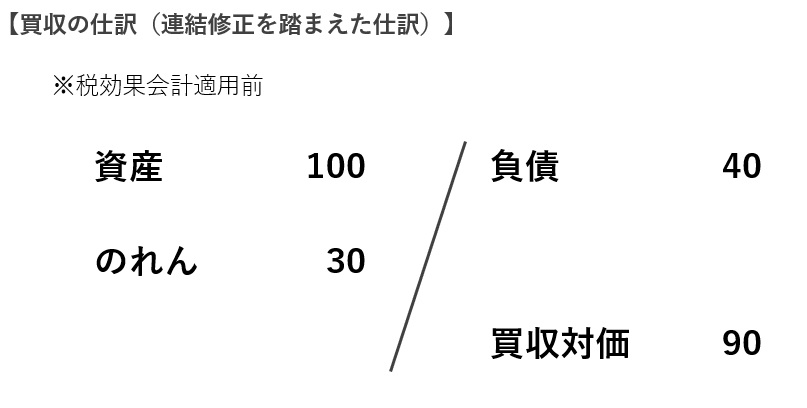

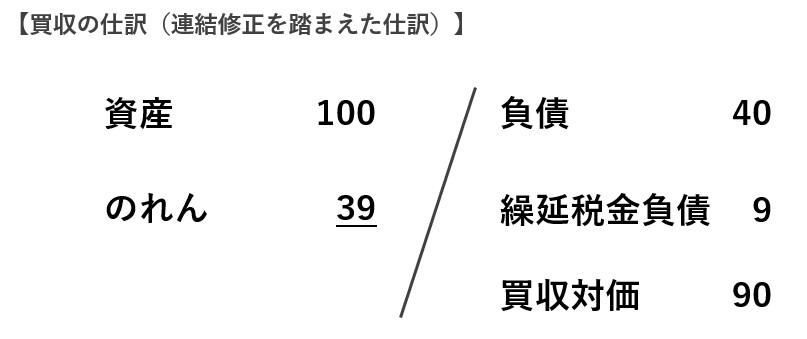

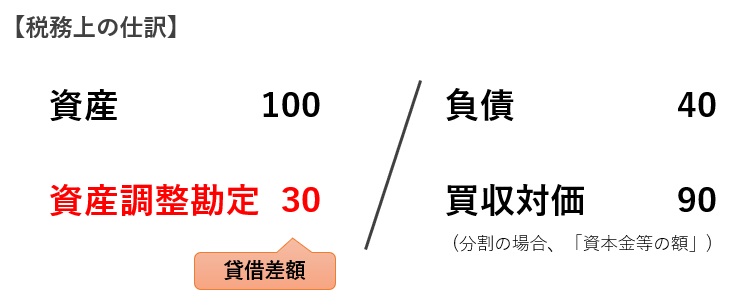

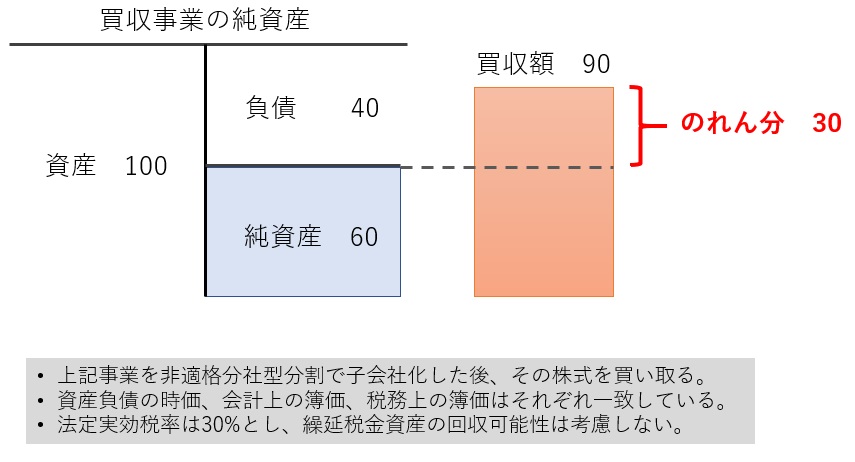

計算例として、上図のとおり、買収した会社の資産100(時価簿価一致)、負債40、純資産60で、買収額90のケースで仕訳を切ってみましょう。

税効果会計適用前の仕訳

上図のようになります。

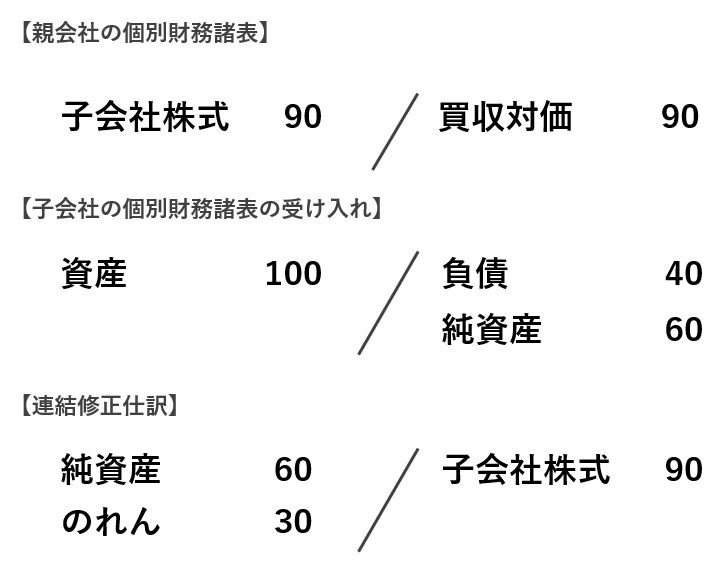

(連結修正仕訳についての補足)

上図は連結修正仕訳を踏まえた、「連結グループを1つの会社と見立てたときの仕訳」です。連結決算の正式な手順を踏むと以下のとおりであり、上図はその合算仕訳になります。

のれんに税効果を適用するとどうなるか?

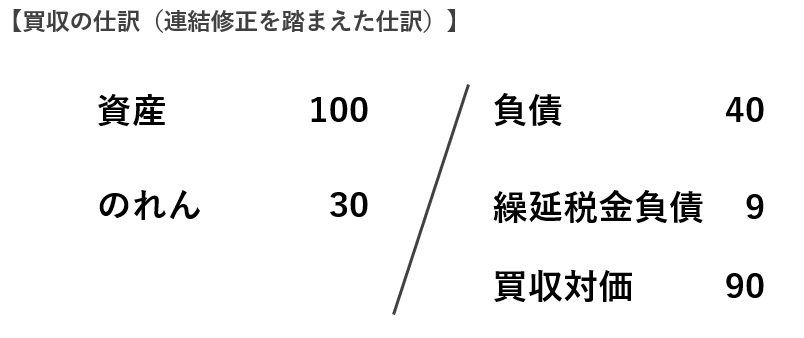

では、試しにのれんに税効果会計を適用してみましょう。

法定実効税率を30%とすると、30×30%=9が将来の税負担の増額効果になりますので、同額の繰延税金負債を認識します。

上記のとおり、貸借が一致しなくなってしまいました。

差額の9を借方で処理しなければならないのですが、法人税等調整額は使えません。なぜなら、のれんそのものは買収前から子会社に存在していたものであり、それに紐づく繰延税金負債も買収前から存在し、買収対象の負債に含まれていたはずです。買収時点で生まれたものではないため、買収時点のP/Lにヒットさせるべきではありません。

ここで、のれんの計算方法を思い出してください。「のれんは差額で計算する」ですよね。

したがって、繰延税金負債で生まれた新たな差額は、のれんで吸収することになります。

それでも終わらない「循環計算」

これでようやく貸借が一致しました。よかったよかった・・・

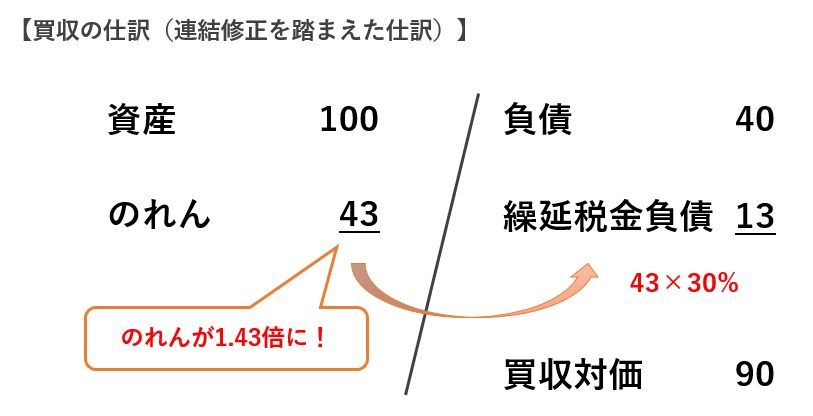

と、思いきや。よく見てください。繰延税金負債は「のれんの額×税率30%」になるはずです。のれんが39なら、繰延税金負債はその30%である11.7にならなければならないはずです。

では、繰延税金負債を2.7増やします、となると、今度はまた貸借が合わなくなります。その差額をのれんで吸収すると、また繰延税金負債が足りなくなって・・・と、のれんと繰延税金負債がどんどん膨らんでいくことになります。このような計算を「循環計算」と呼びます。

この循環計算は、最終的には収束するのですが、そのころには当初30だったのれんが43にまで膨らんでしまいます。実に1.43倍です。

こんな理由でのれんが膨らんでしまっては、回収計画も減損判定もありません。なにより、会社は無形の超過収益力を30だと見積もって買収しているのに、資産計上はその1.43倍になったのでは、資産の過大計上という話にもなりかねません。

このような不合理を回避するため、のれんには税効果会計を適用しないことになっているのです。

のれんに税効果会計が適用される場合とは?

のれんに税効果会計が適用されない理由は以上のとおりですが、実際には、のれんに税効果会計が適用されることがあります。それも、繰延税金資産が計上されるのです。

それはどんなときか?また、どのような仕訳になるのか?以下で詳しく見ていきましょう。

のれんに税効果会計が適用される2つの典型例

のれんに税効果会計が適用されるケースは、主に以下の2つのケースです。

- 事業譲渡で事業を買収して受け入れたとき

- 非適格分社型分割で作られた会社を買収して子会社化したとき

事業譲渡は小さな事業を売買する際に向いており、非適格分社型分割は大きな事業を売買する際に使われます。事業譲渡の場合は重要性基準で税効果を省略することもあるので、今回は非適格分社型分割で説明します(原理は事業譲渡も同じです)。

どちらも中小企業の買収でよく使われる4つのM&Aスキームの1つです。他の2つのスキームについては関連サイトの「4大スキームを図解!中小企業のM&A手法のメリットデメリット比較」という記事で動画も交えながら紹介していますので、興味のある方はぜひご覧ください。

非適格分社型分割の買収方法とは

非適格分社型分割によるM&A(スピンアウト取引とも呼ばれます)とは、以下の手順で事業の売買を完了させることです。

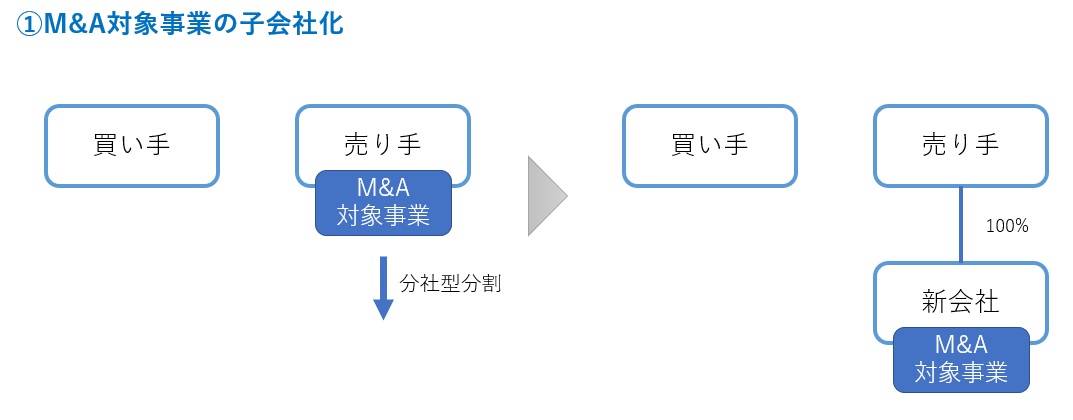

手順1 売り手がM&A対象事業を子会社化

まず、売り手がM&Aの対象となる事業を「分社型分割」という方法で子会社化します。

分社型分割とは

分社型分割は「タテの会社分割」とも呼ばれ、会社が持っている特定の事業を子会社として分離独立する組織再編手法です。簡単に言うと、特定事業を現物出資して子会社を設立するイメージです。

会社分割について詳しく知りたい方は、「【図解】ゼロからわかる会社分割の基礎知識と4つの種類[外部]」にまとまっていますので、ご覧ください。

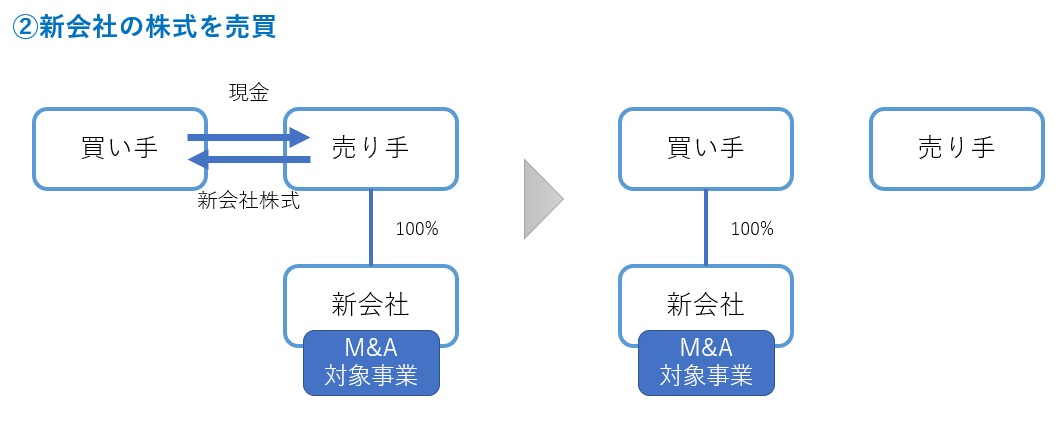

手順2 新会社の株式を売買

事業が新会社に完全に移管され、準備が整ったら、その株式を買い手が買い取ります。

これにより、M&A対象会社は晴れて買い手の子会社となります。事業譲渡に比べてじっくり準備する余裕が生まれ、また手続きも簡単ですので、多くのケースで選択されているスキームです。

適格分社型分割と非適格分社型分割

分社型分割には、税務上「適格分社型分割」と「非適格分社型分割」があり、上記の手順であれば、通常は非適格分社型分割に該当します。

分社型分割の適格/非適格の判定方法については、「適格分社型分割の要件[外部]」にて詳しく解説されています。

売り手に大きな節税効果!

やや余談ですが、この非適格分社型分割を使ったM&Aスキームは、単純な株式の譲渡に比べて売り手に大きな節税効果が生まれることがあり、単なる株式譲渡に代わるM&Aスキームとしても大いに使われています。

売り手の節税効果については「効果絶大!タテの会社分割による株式売却M&Aの高度な節税術[外部]」にまとまっていますので、ご興味のある方はご参照ください。(特にM&Aに関係する方は必見です)

買い手にも様々なメリットが!

上記のスキームは売り手のメリットだけでなく、買い手としても、

- 余計な資産負債を排除して買収できる

- 過去の法務問題の多くを切り離して買収できる

- のれんの償却が損金(税金計算上の経費)になる

といったメリットがあるので、ありがたいスキームです。

そして、今回の本題になる「のれんの税効果」は、上記3番目の「のれんの償却が損金になる」に大きく関係しています。

買い手にも生まれる節税効果「資産調整勘定」

「のれん」という資産勘定は、会計上の概念です。税務の世界には存在しません。

たとえば、既存の会社を買収して一旦子会社化した後、親会社に吸収合併させると、個別財務諸表上にも「のれん」という資産が計上されます。しかし、これは会計上の概念であり、税務上ではのれんに対応する資産は計上されません。

しかし、税務上でも、のれんと似ている資産が計上されることがあります。この「のれんと似ている税務上の資産」のことを「資産調整勘定」と呼びます。「税務上ののれん」とも呼ばれます。

資産調整勘定とは?

資産調整勘定が発生するケースは追ってご紹介しますが、資産調整勘定は会計上ののれんと同じく、資産負債の額と買収額の差額で計算されます。

非適格分社型分割や事業譲渡のより詳細な税務仕訳については、以下の外部リンクをご参照ください。

▶非適格分社型分割の税務仕訳[外部]

▶事業譲渡の税務仕訳[外部]

そして、資産調整勘定は、会計上ののれんの償却期間とは一切関係なく、5年定額法で償却していきます。つまり、5年間にわたって税負担の軽減効果が生まれます。

会計上ののれん、資産調整勘定、および類似概念である営業権の比較については、「資産調整勘定(税務上ののれん)[外部]」に詳しくまとまっていますので、ご参照ください。

税が減るから繰延税金資産!

過去の取引の結果によって、将来に税負担の軽減があれば繰延税金資産が、税負担の増加があれば繰延税金負債が計上されます。(この理屈がしっくりこない方は、もう一度「【図解】税効果会計に苦戦する理由は、その意味の誤解にある」をご覧ください)

ただし、会計上ののれんに対しては、循環計算を避けるために例外的に繰延税金負債を計上しません。

一方で、税務上ののれんである資産調整勘定は、会計上ののれんとは似て非なるものですので、原則通り(回収可能性があれば)繰延税金資産を計上します。

その結果、資産調整勘定が発生するケースに限り、のれんの税効果として繰延税金資産が計上されるという仕組みなのです。

資産調整勘定が発生するケースとは?

資産調整勘定が発生するケースについて、具体的な事例は「のれん&営業権の償却が損金(税務上の費用)になる全パターン[外部]」に詳しくまとまっていますが、実務的には上述の2つのケースが大半です。

- 事業譲渡で事業を買収して受け入れたとき

- 非適格分社型分割で作られた会社を買収して子会社化したとき

この場合の会計上の仕訳は少々厄介ですが、エッセンスを抽出すると次項のようになります。

資産調整勘定がある場合ののれん計算と仕訳

引き続き、仕訳事例を交えながら解説します。以下の会社の子会社化を例として挙げましょう。

資産調整勘定がある場合ののれん計算手順

資産調整勘定がある場合、のれんは以下の手順で計算します。

- 税務上の資産負債を整理する

- 税会不一致項目に税効果会計を適用する

- 会計上の資産負債を整理し、差額でのれんを計上する

以下具体的に見ていきましょう。

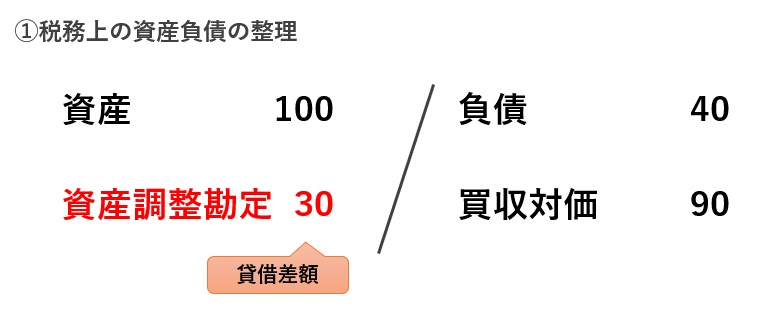

手順1 税務上の資産負債を整理する

まず、税務上の資産負債を整理します。貸借差額で資産調整勘定が計算されます。

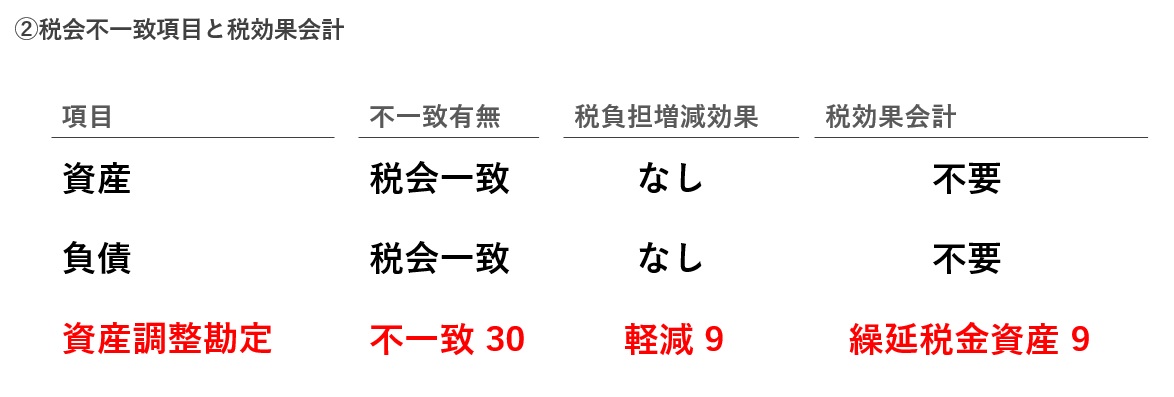

手順2 税会不一致項目に税効果会計を適用する

税務と会計の資産負債(資産調整勘定を含み、のれんを除く)を比較し、会計上で計上すべき繰延税金資産/負債を計算します。

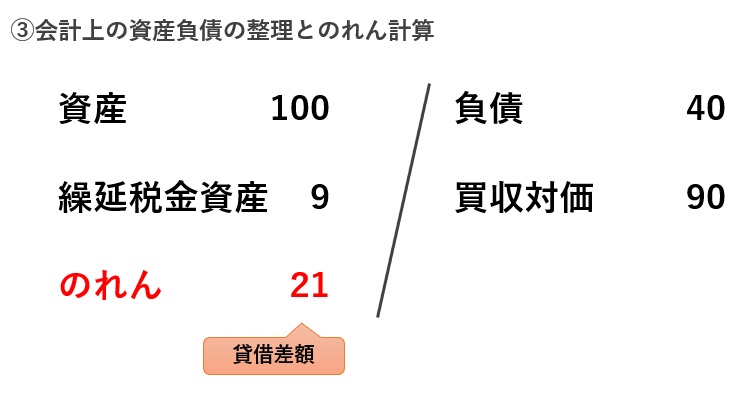

手順3 会計上の資産負債を整理し、差額でのれんを計上する

最後に、会計上の資産負債を、繰延税金資産/負債を含めて整理し、買収額との差額でのれんを計算します。

以上のように、資産調整勘定の税効果による繰延税金資産によって、のれんが9圧縮されました。

のれんの償却費や減損リスクも同様に圧縮されますので、上場会社にとってはありがたい経理処理になります。

もっと厳密に記載すると・・・

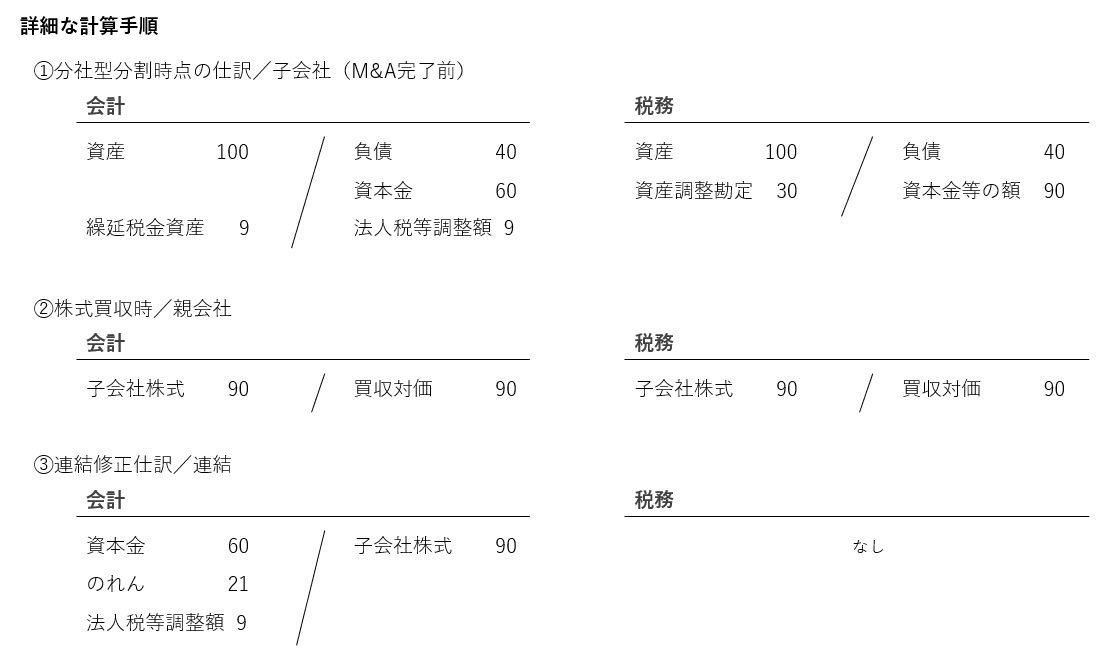

上記の手順は、のれん計算の説明用にエッセンスを抽出したものです。きちんと仕訳を切ると以下のような流れになります。(マニアの世界なので、実際に仕訳を切るとき以外は読み飛ばしていただいて構いません)

以上の「会計」の3つの仕訳を合計すると、上記の会計仕訳と一致します。ここまで来ると本当にマニアックですので、我々のようなプロを呼んでいただけますと幸いです・・・

おわりに

最後はマニアな話でお茶を濁しましたが、今回のポイントは以下の3点です。

- 会計上ののれんには税効果会計は適用しない

- 資産調整勘定(税務上ののれん)には繰延税金資産が立つ

- 資産調整勘定が出る場合、のれんの額は圧縮される

のれんはなかなか難解ですが、深く理解できれば非常に面白い世界です。実務で突き詰める必要はないですが、少し頭の体操をしてみるのもいいかもしれません。

コメント