上場会社では、会社法監査や短信発表が終わると、有価証券報告書の作成が始まります。内容が重複しているものも多いですが、有価証券報告書にしかない開示内容もたくさんあります。

その中でも最難関のひとつが「法定実効税率と税効果会計適用後の法人税等の負担率との間に重要な差異があるときの、当該差異の原因となった主要な項目別の内訳」、通称「税率差異の注記」(別名タックスプルーフ)です。

税効果会計はある程度理解できていても、この税率差異の注記はどうしても理解できないという方も多くいらっしゃいます。そこで今回は、この税率差異の注記が何を意味しているものなのか、まずは概要からご紹介しましょう。

1.税率差異とは

まず「税率差異」とは何かというところから学んでいきましょう。

税率差異は、読んで字のごとく「税率の差異」です。つまり、ある税率とある税率を比較したときに違いが生じているということです。

では、どの税率とどの税率を比較したものでしょうか。

1-1.法定実効税率vs法人税等負担率

ここで、注記の正式名称をもう一度確認しましょう。

法定実効税率と税効果会計適用後の法人税等の負担率との間に重要な差異があるときの、当該差異の原因となった主要な項目別の内訳

ですね。

つまり、「法定実効税率」と「税効果会計適用後の法人税等の負担率」の間の差異ということであり、どのような原因で両者の税率に差異が生じているか原因を探していくのが、「税率差異の分析」という言葉の意味するところです。

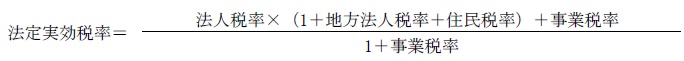

1-1-1.「法定実効税率」とは

「法定実効税率」とは、課税所得(税金計算上の税引前利益)に対して「法人税、住民税及び事業税」がどの程度発生するか、理論上の税率を表したものです。一定の計算式が決まっており、同じ地域の同じ規模の会社であれば、一律同じ税率になります。

「法人税、住民税及び事業税」は、法人の利益に対して課税される税目です。詳しくは「【法人税、住民税及び事業税】の種類一覧と計算方法」をご覧ください。

法定実効税率の計算式と計算用Excelシートは「【税効果】すぐ使える法定実効税率の計算シート&解説」で詳しく説明していますので、自社の法定実効税率がわからない場合は計算してみましょう。

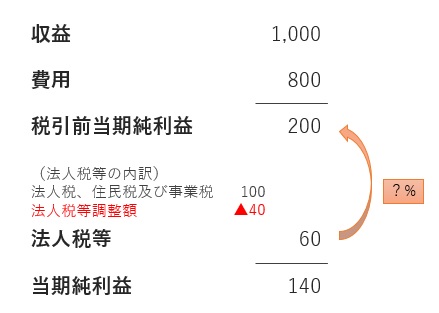

1-1-2.「税効果会計適用後の法人税等の負担率」とは

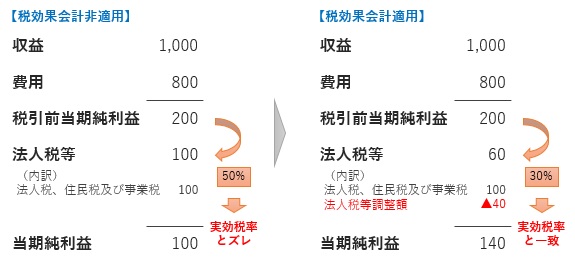

「税効果会計適用後の法人税等の負担率」とは、P/L上の「法人税等」が「税引前当期純利益」の何%を占めるかという割合です。

1-1-3.2つの税率は一致しない

税金と税効果の仕組みをきちんと理解している方であればご存知のとおり、2つの税率が結果として完全に一致することは絶対にありません。この差は僅少な場合もあれば、大きな差が生じることもあります。

税効果会計を適切に適用すれば両者の税率が完全に一致する、または両者を一致させることが税効果会計の目的であるという誤解が存在しますが、それは誤りです。詳しくは「【図解】税効果会計に苦戦する理由は、その意味の誤解にある」をご覧ください。

税率差異の注記は、この2つの税率の差が小さくない場合に、どのような原因によって差が生じているかを開示するものです。差が小さい場合、具体的には5%以下の差異の場合は開示の必要はありません。

2.税率差異が発生する原因

では、2つの税率の差異はなぜ生じるのでしょうか?

それは、税金の計算というものは「利益×税率」という単純なものではなく、様々な要因が絡み合うからです。

2-1.利益と課税所得の違い

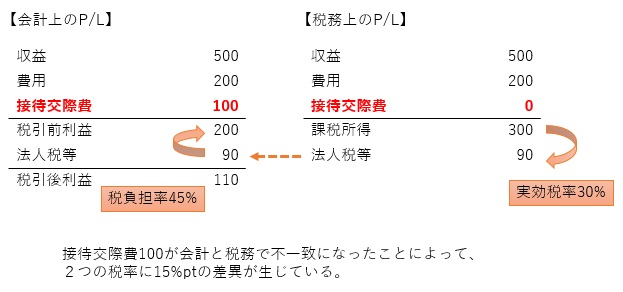

会計上の利益(税引前当期純利益)と、税金計算上の利益(課税所得といいます)の計算方法は異なっています。これが差異を生む大きな理由の1つです。

たとえば、大企業の場合には接待交際費は税金計算上の経費(損金)にできませんが、会計上は当然費用になります。このような要因があると「会計上の利益<税務上の課税所得」になり、「会計上の税負担率>法定実効税率」という関係が発生します。

反対に、「受取配当金」は税金計算上の収益(益金)にならず、課税所得に含まれないことがあります。この場合には逆に、「会計上の利益>税務上の課税所得」になり、「会計上の税負担率<法定実効税率」という関係が発生します。

2-2.「課税所得×法定実効税率=実際の税額」とは限らない

実際の法人税、住民税及び事業税は、単純に課税所得に法定実効税率を掛け合わせて計算されるわけではありません。

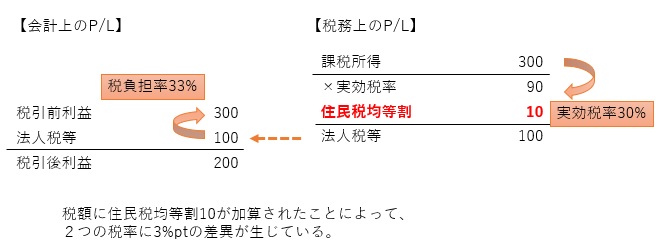

2-2-1.法定実効税率の対象外の税金

たとえば、住民税には課税所得に関係なく一定額課される「均等割」がありますし、法人税も一定の要件を満たすと「留保金課税」という追加課税が課されます。これにより税額が増加し、「税負担率>法定実効税率」となります。

法人税、住民税及び事業税は3種類の税目の集まりではなく、類似税目を含み、さらに事業税の一部を除く概念です。詳しくは「【法人税、住民税及び事業税】の種類一覧と計算方法」をご覧ください。

それ以外にも、「生産性向上設備投資促進税制」「所得拡大促進税制」といった政策的な減税策を使っている場合、その分「税負担率<法定実効税率」となります。

2-2-2.地域によって異なる税率

複数の地域で事業を営んでいる企業の場合、地域ごとに異なる税率が適用されます。特に、海外に支店を持つ会社や子会社を持つ場合の連結決算では、様々な税率が複雑に絡み合います。

法定実効税率はそれぞれの地域別に算出することが可能ですが、開示上は拠点のある会社(通常は親会社本社の所在地)と税負担率を比較します。よって、地域ごとの税負担率の分だけ差異が生じます。

2-3.税効果会計で生じる差異

会計上の利益と税務上の課税所得の違いに関しては、一部、税効果会計によって差異が埋められることがあります。

ただし、「【図解】税効果会計に苦戦する理由は、その意味の誤解にある」で詳しく解説しているとおり、ここで税負担率と法定実効税率が一致するのは計算結果の産物でしかありません。

そもそも税効果会計は税率差異を埋める会計ではないので、以下のように税効果会計そのものから税率差異が発生する場合があります。

2-3-1.評価性引当額の増減

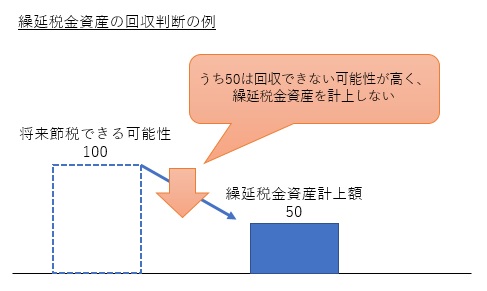

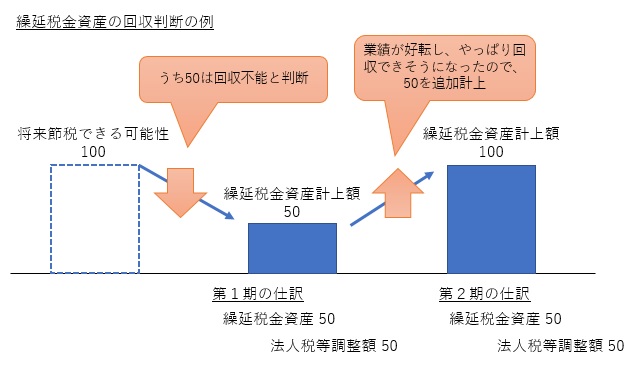

評価性引当額とは、将来税額を減らす可能性があるものの、業績の低迷などによって課税所得が発生しない可能性があるため、「回収可能性なし」として計上できないことになった繰延税金資産の額をいいます。

この評価性引当額が計上されると、会計上の利益と税務上の課税所得の差額を税効果会計で埋めることができなくなるため、法定実効税率と税負担率の差異として現れます。

また、評価性引当額は毎期末に見直され、計上されなかった繰延税金資産が復活することがあります。この場合、復活した額を法人税等調整額の貸方に計上するため、これも法定実効税率と税負担率の差異として現れます。

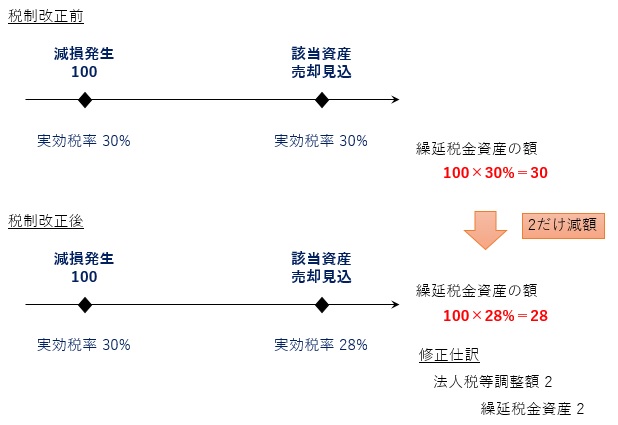

2-3-2.将来の税率変更

法人税法等の税法が改正され、将来適用される税率が減少することがわかると、繰延税金資産が取り崩され、繰延税金負債は減額されます。

なぜなら、繰延税金資産・負債は将来の税負担の軽減・増加効果を表現した資産・負債だからです。この点の考え方が定着していない場合は、「【図解】税効果会計に苦戦する理由は、その意味の誤解にある」を再読してみましょう。

これによって税負担率は増減しますが、比較される法定実効税率は当期の税率を使用するため、差異が生じます。

3.税率差異の注記の書き方・読み方

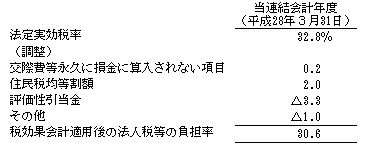

最後に、税率差異の注記の書き方・読み方を確認しましょう。下記は上場会社経理の間では非常に有名な「あみやき亭」の平成28年3月決算の税率差異です。

法定実効税率が32.8%、税効果会計適用後の法人税等の負担率が30.6%で、差異である△2.2%ptの原因を分析しています。

この際の原因は、「交際費等永久に損金に算入されない項目」(2-1参照)で0.2%pt、「住民税均等割額」(2-2-1参照)で2.0%pt、「評価性引当金(引当額)の増減」によって△3.3%pt、「その他の要因」で△1.0%pt生じたよ、ということが記載されています。それぞれ金額ではなく、パーセントポイントで記載します。

また、実務的には最後の「その他」は差額で算出します。上述のとおり、税率差異は様々な要因によって発生するため、1円単位で解明することはまず不可能です。その他の%を小さくする(大きくても3%以下ぐらい)のが分析の目的だと考えましょう。

おわりに

いかがでしょうか。「税率差異とは何かということ」「税率差異が様々な要因によって生じていること」、そして「この差異原因を分析するのが税率差異分析(タックスプルーフ)であるということ」の3つを抑えていただければと思います。

実際の税率差異分析の手順や計算シートは今後公開していく予定ですが、まずは今回の記事をよく読んで、税率差異分析がどのようなものなのかを理解しましょう。